Geschenke an Mitarbeiter korrekt buchen im SKR 03 und SKR 04 – ein praktischer Ratgeber

Erhalten Mitarbeiter eines Unternehmens Geschenke, dauert es nicht lange, bis die dazugehörigen Eingangsrechnungen in der Buchhaltung landen. Dann ist genau zu prüfen, welche Anlässe für die Übergabe vorlagen und ob die Voraussetzungen für eine steuerfreie Behandlung der Mitarbeitergeschenke erfüllt werden.

Anschließend muss ermittelt werden, wie Geschenke an Mitarbeiter korrekt zu buchen sind und ob ein Vorsteuerabzug möglich ist. Der folgende Blog-Beitrag behandelt diese Thematik mit Beispielsfällen und Buchungsvorschlägen (SKR 03 und SKR 04) – ein praktischer Ratgeber als (steuerfreies) Geschenk für Sie!

Inhaltsverzeichnis

- Geschenke an Mitarbeiter: Definition

- Wie viel darf ein Geschenk für Mitarbeiter kosten?

- Gutscheine für Mitarbeiter – wie verbuchen?

- Geschenke an Mitarbeiter buchen (SKR03 und SKR04)

- Geschenke an Mitarbeiter über 60 Euro buchen (SKR03 und SKR04) – Vorsteuerabzug

- Zusammenfassung

- Häufige Fragen zu Geschenke an Mitarbeiter buchen (FAQ)

- Was dürfen Geschenke an Mitarbeiter kosten?

- Wie buche ich Geschenke für Mitarbeiter SKR03?

- Sind Geschenke an Mitarbeiter abzugsfähig?

- Auf welches Konto werden Geschenke an Mitarbeiter gebucht?

- Wie verbucht man Kaffee für Mitarbeiter?

- Wie buche ich Geschenke an Mitarbeiter über 60 Euro?

- Wie werden Gutscheine für Mitarbeiter verbucht?

Geschenke an Mitarbeiter: Definition

Unter Geschenke an Mitarbeiter versteht man „Geld- oder Sachzuwendungen ohne rechtliche Verpflichtung an Arbeitnehmer„. Also die Übergabe von Geld oder Sachen durch den Arbeitgeber, ohne dass dies in irgendeinem Vertrag oder Gesetz steht.

Außerdem darf dem Geschenk keine Gegenleistung zugrunde liegen. Wenn der Chef dem Arbeitnehmer eine Kiste Wein übergibt und dafür aber eine kostenlose Sonder-Schicht seines Arbeitnehmers erwartet, liegt steuerrechtlich kein Geschenk vor; übrigens auch nicht unter moralischen Gesichtspunkten.

Mitarbeitergeschenke sind in folgender Form in der Praxis denkbar:

- Sachbezüge (z. B. Gutscheine, Tankkarten)

- Aufmerksamkeiten zu einem persönlichen Anlass (Geburtstagspräsent, Blumenstrauß)

- Geschenke an Mitarbeiter während einer Feierlichkeit (Weihnachtsfeier)

- Werbegeschenke (Streuartikel)

- Luxusgeschenke

- privat veranlasste Geschenke an Mitarbeiter

Hinweis

Hinweis

Geldgeschenke stellen unabhängig von deren Höhe und aus welchem Anlass ausnahmslos Arbeitslohn dar und sind somit steuer- und sozialversicherungspflichtig (R 19.6 Lohnsteuer-Richtlinien).

Wie viel darf ein Geschenk für Mitarbeiter kosten?

Die zulässige Wertobergrenze für steuerfreie Geschenke vom Arbeitgeber an Mitarbeiter hängt vom Anlass des Präsents ab. Bei Sachbezügen (z. B. Gutscheinen) gilt neben weiteren Voraussetzungen eine Obergrenze von 50 Euro.

Bei Präsenten zu einem persönlichen Anlass (Geburtstag, Hochzeit, Geburt eines Kindes) darf der Geschenkwert 60 Euro (inkl. Umsatzsteuer) nicht übersteigen, damit eine steuerfreie Übergabe der Aufmerksamkeiten möglich ist.

Bei einer Geschenkübergabe im Rahmen einer Weihnachtsfeier liegt kein „persönliches Ereignis“ des Mitarbeiters vor (es wurde ja Jesus Christus geboren und nicht der Arbeitnehmer!); folglich kann die 60 Euro-Freigrenze nicht zum Ansatz kommen.

Bei einer Geschenkübergabe im Rahmen einer Weihnachtsfeier liegt kein „persönliches Ereignis“ des Mitarbeiters vor (es wurde ja Jesus Christus geboren und nicht der Arbeitnehmer!); folglich kann die 60 Euro-Freigrenze nicht zum Ansatz kommen.

Vielmehr ist der Wert der Mitarbeitergeschenke in die Gesamtkosten der Feier einzuberechnen. Hier gilt nämlich eine Obergrenze von 110 Euro pro Feier und pro Arbeitnehmer, damit die Kosten der Feier steuerfrei sind.

Bei den (meist Logo-bedruckten) Werbegeschenken an Arbeitnehmer (Kugelschreiber, Powerbank, Feuerzeuge) darf der Gesamtwert 10 Euro (netto bei Vorsteuerabzugsfähigkeit) nicht überschreiten.

Bei Luxusgeschenken ist man sehr schnell über eine der oben genannten Grenzen. Hier gilt es nur einen Grenzwert im Auge zu behalten. Die Pauschalierung eines (Luxus-) Geschenks im Rahmen von § 37b EStG ist nur bis zu einer Höhe von 10.000 Euro möglich.

Steuererklärung Online abgeben und im Durchschnitt 1.674 EUR vom Finanzamt holen!

=> JETZT mit dem Testsieger die Einkommensteuer machen*

Über die verschiedenen Arten von Geschenken an Arbeitnehmer und die zu erfüllenden Voraussetzungen für eine steuerfreie Behandlung informiert der Blog-Beitrag „Geschenke an Mitarbeiter: Steuerfrei und sorgenfrei übergeben„.

Hinweis

Hinweis

Selbstverständlich können Geschenke an Arbeitnehmer auch höherwertig sein. Die Antwort auf die einleitende Frage „Wie viel darf ein Geschenk für Mitarbeiter kosten?“ muss also mit „unbegrenzt“ beantwortet werden.

Sie können einem Arbeitnehmer auch ein Ferrari im Wert von mehreren hunderttausend Euro schenken, oder ein Haus oder ein Flugzeug. Nur werden Sie dann schnell zu einem Punkt kommen, bei dem sich nur noch das Finanzamt über das Geschenk freut, da der Staat haufenweise Lohnsteuer für dieses Geschenk fordern und erhalten wird.

Gutscheine für Mitarbeiter – wie verbuchen?

Um Gutscheine steuerfrei an Mitarbeiter geben zu können, sind verschiedenen Voraussetzungen zu erfüllen. So darf der Wert des Gutscheins 50 Euro nicht überschreiten, die Weitergabe muss „zusätzlich zum ohnehin geschuldeten Arbeitslohn“ erfolgen und die Gutscheine müssen für einen Bezug von Waren oder Dienstleistungen verwendet werden.

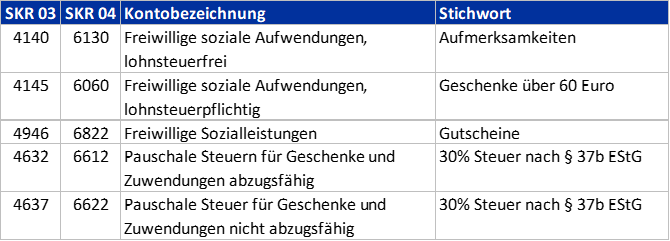

Sind die Voraussetzungen erfüllt, steht noch die Frage im Raum, wie dieser Sachbezug zu verbuchen ist. Die Kontenrahmen bieten für diese Fälle besondere Aufwandskonten an; vorgesehen ist das Konto „Freiwillige Sozialleistungen“ (SKR 03: 4946, SKR 04: 6822).

Beispiel

Beispiel

Der Theaterintendant Kermit Frosch überreicht auf Vorschlag der Stammgäste Herr Waldorf und Stadler dem angestellten Künstler F. Ozziebear auf Grund seines hohen Arbeitseinsatzes bei der letzten Aufführung einen Buchgutschein in Höhe von 45 Euro (Sachzuwendung).

Der Kauf des Gutscheins gegen Bankeinzug wird in der (doppelten) Buchführung des Theaters auf das Konto „Freiwillige Sozialleistungen“ (SKR 03: 4946, SKR 04: 6822) gebucht, der Buchungssatz lautet:

Buchungssatz

Buchungssatz

SKR 03: 50,00 EUR | Soll: 4946 | Haben: 1200 | Buchungstext: Tankgutschein F. Ozziebear

SKR 04: 50,00 EUR | Soll: 6822 | Haben: 1800 | Buchungstext: Tankgutschein F. Ozziebear

Geschenke an Mitarbeiter buchen (SKR03 und SKR04)

Geschenke an Mitarbeiter, die auf Grund eines persönlichen Ereignisses (Geburtstag, Hochzeit, Geburt eines Kindes) aus betrieblicher Veranlassung übergeben werden, bleiben lohnsteuerfrei und sozialversicherungsfrei, wenn die Freigrenze von 60 Euro (Betrag inkl. Umsatzsteuer) eingehalten wird.

Als persönliches Ereignis kommen in Betracht:

- Geburtstag (runde und „unrunde“)

- Hochzeit

- Geburt eines Kindes

- Mitarbeiterjubiläum.

Typische Fälle solcher Aufmerksamkeiten sind Blumen, Geschenkkörbe, Genussmittel (Wein, Sekt), technische Geräte, DVDs, Bücher oder Eintrittskarten.

Beispiel

Beispiel

Der Unternehmer S. Pendabel schenkt seiner Buchhalterin Frau Sollhaben zum XX. Geburtstag (das Alter nennt man bei Damen ja nicht) eine Sektflasche vom Winzer Korktnicht im Wert von netto 40 Euro (zuzügl. 7,60 Euro Umsatzsteuer, ordnungsgemäße Rechnung liegt vor). Der Arbeitgeber ist zum Vorsteuerabzug berechtigt. Der Einkauf des Geschenks erfolgte über die Kasse.

Es handelt sich um ein Geschenk an eine Mitarbeiterin aus persönlichem Anlass (Geburtstag), die Freigrenze von 60 Euro (brutto) ist eingehalten. Somit kann der Unternehmer das Geschenk mit Vorsteuerabzug in seiner Buchführung verbuchen; bei der Mitarbeiterin bleibt der Sachbezug steuerfrei.

Die Online Buchhaltungssoftware lexoffice macht Bürokram und Buchhaltung so einfach wie nie!

JETZT 30 Tage gratis testen!*

Der Beispielsfall ist auf dem Konto „Freiwillige soziale Aufwendungen, lohnsteuerfrei“ (SKR 03: 4140; SKR 04: 6130) zu verbuchen:

Buchungssatz

Buchungssatz

SKR 03: 47,60 EUR | Schlüssel: 90 | Soll: 4140 | Haben: 1000 | Buchungstext: Geschenk Frau Sollhaben (runder Geburtstag)

SKR 04: 47,60 EUR | Schlüssel: 90 | Soll: 6130 | Haben: 1600 | Buchungstext: Geschenk Frau Sollhaben (runder Geburtstag)

Geschenke an Mitarbeiter über 60 Euro buchen (SKR03 und SKR04) – Vorsteuerabzug

Ist die Freigrenze von 60 Euro bei Geschenken an Mitarbeiter überschritten, ist das Präsent beim Arbeitnehmer grundsätzlich lohnsteuer- und sozialversicherungspflichtig. Sind die Voraussetzungen zur Pauschalversteuerung nach § 37b EStG erfüllt, kann der Unternehmer die Lohnsteuer für den Arbeitnehmer pauschal ermitteln und übernehmen. Über diesen Umweg bleibt dann letztendlich das Geschenk beim Arbeitnehmer „quasi“ steuerfrei.

Der Arbeitgeber verliert jedoch bei Geschenken über 60 Euro den Vorsteuerabzug.

Beispiel

Beispiel

Der Chef der Spedition RollGut schenkt seinem LWK-Fahrer Manfred Gruk zu dessen Hochzeit ein mehrteiliges Messer-Set (haben bei Stiftung Warentest am besten abgeschnitten!) im Wert von brutto 150 Euro. Die Spedition ist zum Vorsteuerabzug berechtigt und hat das Geschenk über die Kasse abgerechnet.

Das Geschenk übersteigt den Wert von 60 Euro und ist daher vollumfänglich lohnsteuer- und sozialversicherungspflichtig. Ein Vorsteuerabzug ist nicht möglich. Der Vorgang ist auf dem Konto „Freiwillige soziale Aufwendungen, lohnsteuerpflichtig“ (SKR 03: 4145; SKR 04: 6060) zu verbuchen.

Buchungssatz

Buchungssatz

SKR 03: 150,00 EUR | Soll: 4145 | Haben: 1000 | Buchungstext: Geschenk Herr Gruk (Hochzeit)

SKR 04: 150,00 EUR | Soll: 6060 | Haben: 1600 | Buchungstext: Geschenk Herr Gruk (Hochzeit)

Da in diesem Fall kein Buchungsschlüssel verwendet wird (siehe Buchungssatz) und die Konten 4145 und 6060 im Standard keine Automatikkonten sind, erfolgt die Buchung des Messer-Sets ohne Abzug von Vorsteuer.

Hinweis

Hinweis

Wurde von der Pauschalversteuerung nach § 37b EStG Gebrauch gemacht, um die Versteuerung des Geschenks beim Arbeitnehmer zu vermeiden, stehen die Konten „Pauschale Steuern für Geschenke und Zuwendungen abzugsfähig“ (SKR 03: 4632; SKR 04: 6612) für die gezahlten Steuern zur Verfügung.

Abzugsfähig sind die Pauschalsteuern immer dann, wenn die zugrundeliegende Sachzuwendung als Betriebsausgabe abzugsfähig ist. Ist dies nicht der Fall (beispielsweise bei einem privat veranlassten Geschenk), sind die Konten „Pauschale Steuer für Geschenke und Zuwendungen nicht abzugsfähig“ (SKR 03: 4637; SKR 04: 6622) zu verwenden.

Zusammenfassung

Für eine korrekte Verbuchung von Geschenken an Mitarbeiter sollte vorab geklärt werden, aus welchem Anlass das Präsent übergeben wurde. Bei Geschenken zu persönlichen Anlässen (z. B. zum Geburtstag oder zur Hochzeit) gelten andere Höchstgrenzen für eine steuerfreie Gewährung als bei Gutscheinen oder Werbegeschenken.

Sobald Anlass bekannt sind und die Voraussetzungen für eine Steuerbefreiung vorliegen, kann eine Kontenzuteilung für die Mitarbeitergeschenke erfolgen. Bei Aufmerksamkeiten ist das Konto „Freiwillige soziale Aufwendungen, lohnsteuerfrei“ (SKR 03: 4140; SKR 04: 6130) zu verwenden. Gleiches gilt für den Fall von Gutscheinen an Arbeitnehmer.

Entfällt bei Geschenken die Steuerbefreiung, weil beispielsweise die Höchstgrenze von 60 Euro überschritten wurde, ist das Konto „Freiwillige soziale Aufwendungen, lohnsteuerpflichtig“ (SKR 03: 4145; SKR 04: 6060) relevant.

Übernimmt der Arbeitgeber eine Steuerpflicht für (abziehbare) Mitarbeitergeschenke, damit die Steuerlast nicht auf die Mitarbeiter entfällt, können diese auf das Konto „Pauschale Steuern für Geschenke und Zuwendungen abzugsfähig“ (SKR 03: 4632; SKR 04: 6612) gebucht werden.

Liegen Geschenke an Geschäftspartner vor, gibt der eigene Blog-Beitrag „Geschenke an Geschäftspartner richtig buchen“ ausführlich Auskunft über die buchhalterische Behandlung.

Fernstudium: Machen Sie Ihren nächsten Karriere-Schritt=> JETZT mit „Betrieblicher Steuerlehre“ beruflich durchstarten!*

Häufige Fragen zu Geschenke an Mitarbeiter buchen (FAQ)

Was dürfen Geschenke an Mitarbeiter kosten?

Wenn es sich um Sachbezüge handelt (Gutscheine, Produkte oder Dienstleistungen), gilt eine Obergrenze für steuerfreie Mitarbeitergeschenke in Höhe von 50 EUR. Liegt ein persönlicher Anlass (Geburtstag, Hochzeit, Geburt eines Kindes) für die Geschenkübergabe vor, sind Aufmerksamkeiten bis 60 EUR lohnsteuer- und sozialversicherungsfrei.

Wie buche ich Geschenke für Mitarbeiter SKR03?

Für steuerfreie Aufmerksamkeiten (z. B. Geburtstagsgeschenke) bis 60 EUR oder steuerfreie Gutscheine (z. B. Tankgutschein) bis 50 EUR steht das Konto „Freiwillige soziale Aufwendungen, lohnsteuerfrei“ (SKR 03: 4140; SKR 04: 6130) zur Verfügung. Sind die Mitarbeitergeschenke steuerpflichtig (z. B. Geburtstagsgeschenk über 60 Euro), ist das Konto „Freiwillige soziale Aufwendungen, lohnsteuerpflichtig“ (SKR 03: 4145; SKR 04: 6060) relevant.

Sind Geschenke an Mitarbeiter abzugsfähig?

Geschenke an Mitarbeiter aus persönlichem Anlass (Geburtstag, Hochzeit, Kindsgeburt usw.) sind als Aufmerksamkeiten einzustufen und als Betriebsausgabe ansetzbar, wenn ihr Wert 60 Euro inkl. Umsatzsteuer nicht überschreitet. Beim Mitarbeiter sind die Geschenke dann steuerfrei.

Auf welches Konto werden Geschenke an Mitarbeiter gebucht?

Folgende Konten kommen für eine Verbuchung in Frage: „Freiwillige Sozialleistungen (SKR 03: 4946; SKR 04: 6822); „Freiwillige soziale Aufwendungen, lohnsteuerpflichtig“ (SKR 03: 4145; SKR 04: 6060); „Pauschale Steuern für Geschenke und Zuwendungen abzugsfähig“ (SKR 03: 4632; SKR 04: 6612).

Wie verbucht man Kaffee für Mitarbeiter?

Kaffee für Mitarbeiter während einer Besprechung stellt kein Geschenk im steuerlichen Sinne dar, sondern lediglich eine übliche Geste der Aufmerksamkeit. Hierfür ist das Konto „Aufmerksamkeiten“ (SKR 03: 4653; SKR 04: 6643) vorgesehen.

Wie buche ich Geschenke an Mitarbeiter über 60 Euro?

Geschenke an Mitarbeiter über 60 Euro sind nicht mehr steuerfrei, sondern vollumfänglich der Lohnsteuer und Sozialversicherung zu unterwerfen. Hierfür steht das Konto „Freiwillige soziale Aufwendungen, lohnsteuerpflichtig“ (SKR 03: 4145; SKR 04: 6060) zur Verfügung. Ein Vorsteuerabzug aus dem Geschenk ist für den Arbeitgeber dann nicht mehr möglich.

Wie werden Gutscheine für Mitarbeiter verbucht?

Um Gutscheine steuerfrei an Mitarbeiter zu geben (Sachbezug), dürfen sie 50 Euro nicht überschreiten. Die Weitergabe muss „zusätzlich zum ohnehin geschuldeten Arbeitslohn“ erfolgen, und die Buchung erfolgt auf dem Konto „Freiwillige Sozialleistungen“ (SKR 03: 4946, SKR 04: 6822).

Ihr günstiger Kredit für mehr finanziellen SpielraumErmitteln Sie unverbindlich Ihre persönliche Monatsrate*

so schön und einfach erklärt